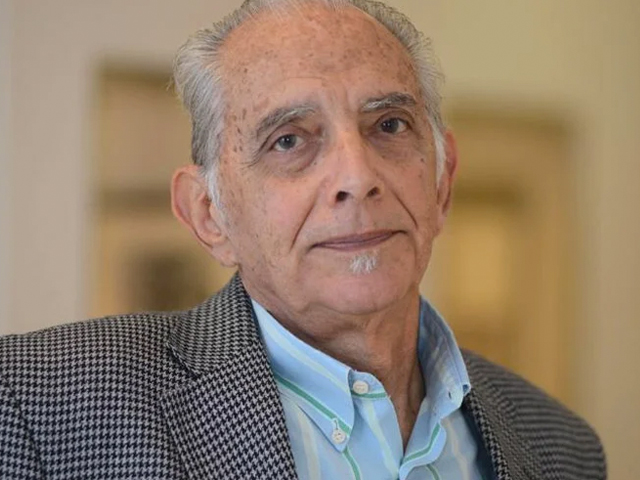

“El economista libertario de la Universidad de Chicago, Henry Calvert Simons, abogó en los años posteriores a la crisis de 1930 por un sistema bancario con un encaje del 100%. Esto es: que el dinero que los depositantes aportaran a las instituciones bancarias no podría ser prestado, sino que permanecería en sus cofres, o sería canjeado por activos de alta liquidez, disponibles para cuando sus titulares quisieran retirarlo. A cambio, los bancos no pagarían interés alguno por dichos depósitos”, explica Víctor Beker, director del Centro de Estudios de la Nueva Economía (CENE) de la Universidad de Belgrano.

“Por separado, funcionaría la banca de inversión, encargada de proveer financiamiento de largo plazo a las empresas. Se aboliría el crédito de corto plazo, considerado un elemento desestabilizador de la economía. El hecho de que los bancos procedan a recortarlo, toda vez que las expectativas se tornan negativas, precipita una contracción en el volumen de negocios, sostenía Simons”, precisa el economista.

Sin embargo, el director del CENE advierte que ya el propio Milton Friedman, alumno de Simons, fue uno de los críticos de esta propuesta, calificándola como innecesaria y equivocada. “Más aún, la consideró inspirada en una interpretación de la crisis de 1930 similar a la realizada por el economista británico John M. Keynes. Friedman destacó las similitudes entre el pensamiento de Simons y el de Keynes, al rechazar las propuestas del primero en materia de política bancaria y monetaria”, ilustra.

Beker concluye que “si bien la idea de la separación entre la banca de depósitos y de inversión incluida en la Glass-Steagall Act, de 1933, pareció reivindicar una de las propuestas de Simons, dicha norma estuvo vigente hasta 1999, cuando fue derogada bajo la administración del presidente Clinton”.