En las grandes crisis petroleras, sea por precios elevados, por niveles de producción, o por dificultades de abastecimiento, solía aparecer el viejo temor: estar cerca del peak oil, es decir el momento en que se alcanza el volumen máximo de producción petrolera de un pozo o de un yacimiento, y a partir del cual comienza una declinación inexorable.

Esta vez, sin embargo, no apareció el tema en el convencional debate entre los actores de la industria global, donde los grandes productores no quieren que el barril esté en US$ 80 pero les parece razonable que se sitúe en US$ 74. Además de subir la oferta de la Opep (disminuida por problemas internos de Libia y Venezuela, y ahora por el embargo estadounidense a Irán) se busca garantizar el normal aprovechamiento.

Pero el gran tema de largo plazo comienza a aparecer mediante otro mecanismo. Como trasfondo relevante, la Agencia Internacional de Energía estima que para 2050, todo el sistema energético global demandará una inversión adicional de US$ 29 billones (millones de millones) para dar respuesta a la demanda expansiva de energía a escala global.

Si esta inyección la debe aportar el mercado de capitales, la falta de certidumbre sobre el futuro de la actividad, puede ser una complicación que costará solucionar. Los inversores que temen la llegada del peak oil y otras contingencias también difíciles de prever, no están dispuestos a invertir con la largueza de antes. Al contrario, pretenden recuperar antiguas inversiones con buenas ganancias.

Hasta ahora había dos mecanismos estabilizadores que se conjugaban a la hora de hacer un cálculo, cuando se presentaba una situación de sobreproducción, de exceso de oferta. Uno era analizar la declinación natural en la producción de yacimientos maduros. El otro, las estimaciones de una demanda futura que a la larga, siempre apunta a crecer.

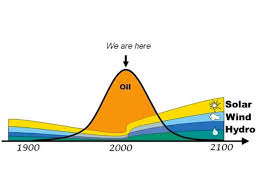

El primer aspecto está ligado a la famosa teoría del peak oil. El momento en que se llega a la máxima tasa de extracción de un pozo, y luego inevitablemente comienza la declinación. El concepto se utilizó también aplicado a toda la industria petrolera. Más allá de otros factores – fuentes energéticas que la reemplacen o la tecnología que introduce sensibles ahorros en la demanda- el concepto de peak oil aludía al momento en que la industria petrolera, como un todo, comenzara su declinación.

Lo que pareció acercarse en varios momentos históricos, hasta que descubrimientos de nuevos importantes yacimientos, o la posibilidad de explotar el shale oil, se convirtió en moneda corriente. Entonces, el temor a la declinación volvió a alejarse.

Sin embargo, la percepción es que ahora la vigencia del peak oil está cercana. Si eso ocurre –dicen los expertos- el sector petrolero se encontrará frente a una difícil disyuntiva.

Puede intentar una reconversión total para ingresar en el negocio de la energía renovable. Algunos actores ya lo están intentando y pueden lograrlo (en biogas, hidrógeno y electricidad). Pero no es una solución integral para el total del sector petrolero.

El modelo de negocios actual de esta actividad es muy distinto. Es probable que, sin estridencias, comience una etapa de invertir menos y asegurar mejor retorno a los accionistas, que el actual. No habrá una parálisis de inversiones, pero sí seguramente un lento declinar. Competir por algo de market share en un mercado en declinación, es fuente segura de problemas.